最近妙に話題になっている投資だけど、実のところ僕は今までそれほど興味はなかった。まず年取ってから金だけ持っていても虚しいよなと思ってたし、そのために若い時期の金と人生経験を犠牲にするのも愚かだと思ってたし、何より皆が熱狂しているとき(景気が良い時)に始めても儲かりにくいよなという逆張り精神もあった。

ところが先週、LINEで親が1年で累計10万を積み立てて、累計8000円もの収益を上げているのを見せつけられてしまった。いくら屁理屈と逆張り精神で理論武装を施そうが実際に結果を出されたら無力。投資したい、けど今は時期が悪い、気がするとここ数日大いに迷っているので、この迷いをブログのネタにして思考を整理するいつものやつをやりたい。

投資の年利は今でさえ10%未満

世の投資家といえばどうしても数億、あるいはそれ以上の資産を得て投資の利益だけで働かずに暮らしているイメージがあるけど意外とそんなことはない。最近では仕事をしながら資産形成の一環で投資をする人も増えている。

先の親の場合だと最初は魂が揺さぶられてしまったけど、冷静に考えれば1年で10万程度積立てて利益は8000円。つまり年利8%ということになる。例えば年利8%でも5000万投資すれば年間の利益は400万円、贅沢しなければそれだけで暮らすことも可能だろうけど、一般人に5000万円ポンと用意するのは無理。しかもこれは非常に景気が良い今の時点での話。いつかは来るであろう不況時にはこれより大幅に下がる。

それに対して僕の本業は残業その他を考慮せずとも貯金にたいしての月利は10%以上、年利は120%になる。

上手くいっても年利8%の投資と安定して年利100%以上の仕事はどちらに力を入れるべきかは言うまでも無い。これも今まで投資に興味がわかなかった理由の一つ。

人生経験のためにやりたい

と言うことで意外と地味だった投資だけど、金以外にも若いうちからやるメリットはあると気づいた。その一つが投資の経験が得られること。たまに仕事一筋で生きてきた企業戦士のおじさんがリタイア後に退職金を変な投資に突っ込んで大爆死すると言う悲惨な出来事を聞くことがある。そういった事態を防ぐためにも若いうちから、爆死してもそこまでキツく無い程度の金額で投資をして経験と耐性を身につけるのは良い経験だと考えた。

と言うわけで勝つことよりも負けないことを目標に投資を考えていきたい。

どれぐらい投資する?

とまあ投資をしてこなかった理由としたくなってしまった理由をあれこれ語ってきたけど、投資をやるにあたってまず考えるべきなのは自分の収入のうちどの程度まで投資に回すことができるのかと言うこと。

金のかかる趣味を持っているかとか現在の資産がどの程度か、家や車のローンがあるかといったことで大きく変わるから一概にはいえないけど参考として、

100-年齢=投資の割合

と言われる。今僕は24歳なので、収入の76%まで投資に突っ込める…いや無理でしょ。

流石に収入の7割を投資に突っ込むのはリスクがヤバすぎるので、とりあえず今の自分の収入から税金や保険、車のローンや食費その他多数の固定費を差し引いた金額を出してみる。今は月収およそ27万(残業・休日出勤一切なしの場合)で手取りはその7割ちょっとで19万ぐらい。そこから、

- 家賃5.3万

- 車のローン3万

- 車の保険1.5万

- 通信費0.8万

- 食費3万

- 光熱費1万

- その他雑費2万

ざっくり固定費を計算したら合計16.6万円にもなった。思った以上にカツカツ。手取りから差し引いた余裕はおよそ2.4万円。

この2.4万のうち76%は18240円。つまり自分の場合は一般論として月18000円ぐらいまでなら投資して大丈夫と言うことになる。けどもちろんこれは自分の趣味その他に使う金は考慮してないので、実際に楽しく暮らしながら投資できる金額はもっと少なくなると思う。とりあえず最初は三分の一の月6000円で考えてみることにする。

願望混じりの貯金計画

さてそんな現在24歳の僕は30歳までにとりあえず500万は貯めたいと言うぼんやりした目標を持っている。30までに500万、40までに1000万、50までに2000万と30以降は10年ごとに倍になるように貯めて60までに4000万貯めて年金とセットでリタイアしたい。

まあそんな遠い将来を考えてもしょうもないので、とりあえず目先の30までに500万がどのていど実現可能かを考えていきたい。現在24歳なのでタイムリミットは6年。

- 目標500万

- 本業ー(税金+投資+生活費その他)で月1.8万×12×6=129.6万円

- 残りおよそ370万円=月6000円×6年×必要利回り?%

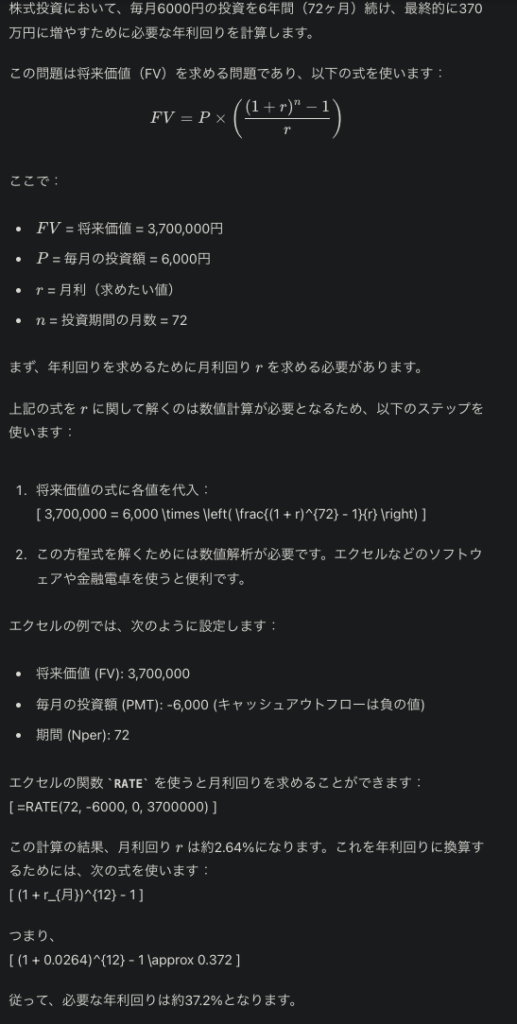

利回りの計算は面倒なのでChatGPTに聞いてみることにした。

曰く月6000円を6年投資して370万円にするのに必要な利回りは40%以上。投資の神様と言われるウォーレンバフェットでさえ安定して出せるのは年20%ぐらいと言うのだから年40%それも6年連続がいかに無謀かがわかる。

実際にはこれに6年分の給料アップにボーナスやブログでの広告収入、楽天やAmazonのポイントその他も含まれるのでかなりハードルは下がるだろうけど、それにしても30までに500万というぼんやり描いてた目標の予想以上のキツさに驚いた。

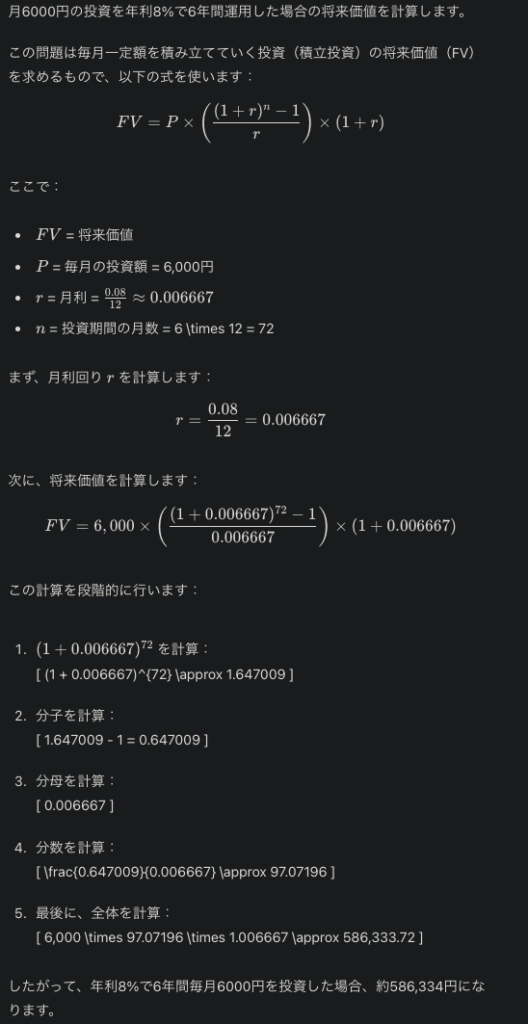

ということで年利40%などという無謀な考えは捨てて、次に親と同水準の年利8%の投資ではどうなるかを考えてみたい。

月6000円を年利8%で6年運用した場合は586334円、単に貯金しただけの場合は432000円なので6年で15万円の利益をあげられる計算になる。

具体的にどんな投資をする?

最後に具体的にどんな種類の投資をするかも考える。会社員という本業もある性質上一日中自宅のパソコンでチャートとにらめっこはできないので、如何に本業の邪魔をせず、大きく勝てずとも損をしないかに重点をおいて考えていきたい。というわけでまずはNISAとiDeCoをチェックしてみた。

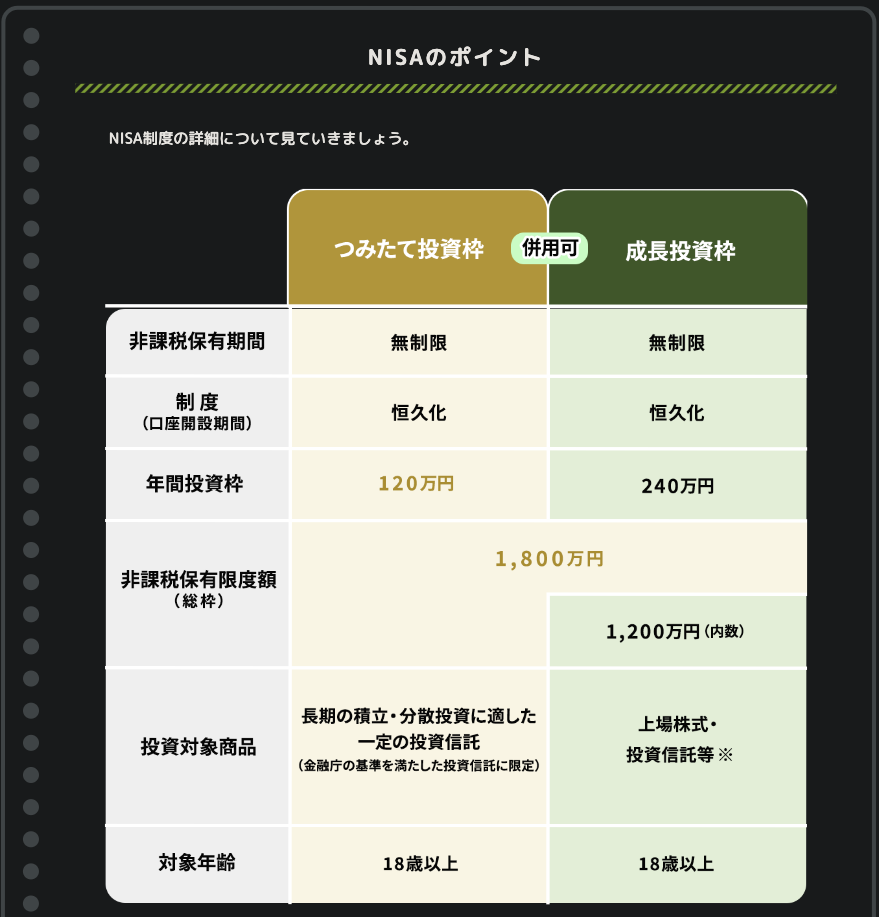

NISA

もはや知らない人などいなくなりつつある少額投資制度。通常の投資であれば運用益や配当にかかる約20%の税金が非課税になるというかなり強力な税制優遇を受けられる。

その代わり上限額は決まっていて年120万まで。まあ僕含め平均的20代に年120万を用意するのは容易ではないから大した問題じゃない。

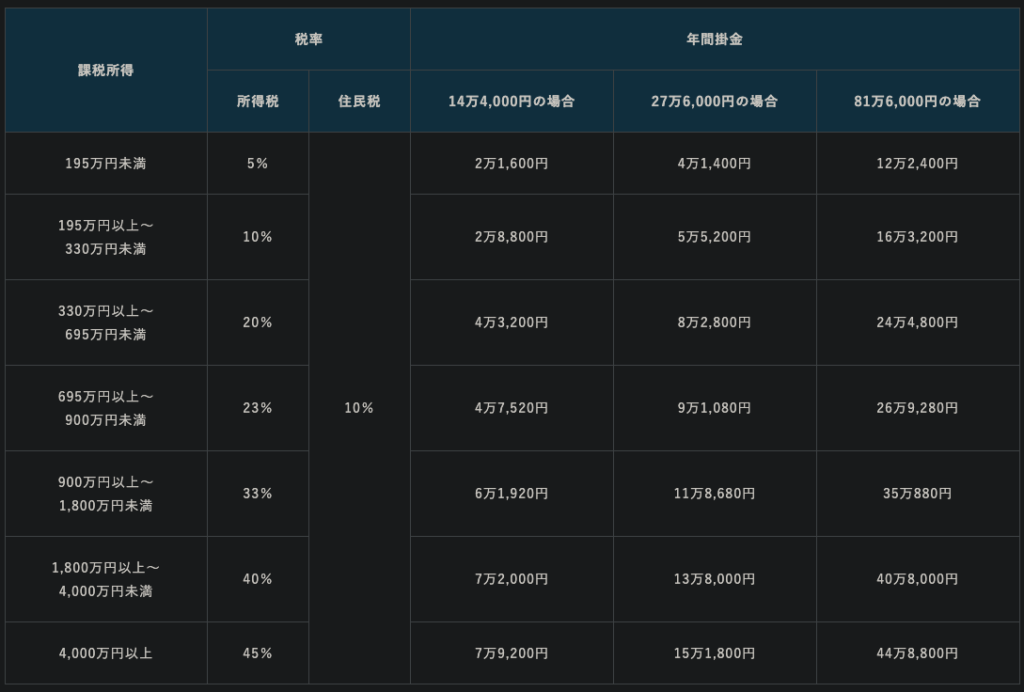

iDeCo(個人型確定拠出年金)

税制優遇が受けられる積立投資という点でNISAの亜種みたいな制度。会社員なら最大で月額2.3万まで積み立てて投資できてその分は全額所得控除になる。つまり所得税と住民税の減額になる。例えば会社員の上限金額である月2.3万円(年27.6万)積み立てれば年収に応じて年間で最低でも41400円、最大で151800円分所得税と住民税が安くなる。

僕の年収なら節税効果は41400円なのでこの節税効果だけでも年利15%、そしてこれに投資の運用益が加わるのだからやばい。

逆に弱点は年金という性質上60歳まで投資で増やした金を使うことはできないということ。毎年iDeCoに回した分が老人になってからでないと使えない。まあどうせ使わない金であれば単に銀行に眠らせるだけよりは圧倒的に利回りの良い貯金としてiDeCoに回すのも良いかも。もちろん節税もある。

本業と遊びを邪魔しない範囲で試していきたい

ここまで書いてきたけど、投資はあくまで人生経験の一環と小銭稼ぎ程度で始めたいので数万、数十万単位で始めるつもりはない。始めるにしても月数千円程度からになると思うし、本業と遊びを邪魔しない範囲で試していきたい。とりあえず投資の儲けが気になって仕事も趣味も手につかないといった事態だけは避けていきたいと思っている。

コメント